Pada saat kita membicarakan aktivitas finansial dan investasi, pasar valuta asing sering kali menjadi sorotan utama. Aktivitas perdagangan mata uang asing di pasar ini memainkan peran penting dalam perekonomian global, dengan miliaran dolar yang diperdagangkan setiap harinya. Namun, bagaimana peraturan pajak diterapkan pada transaksi forex?

Dalam konteks perpajakan, pemerintah Indonesia memiliki ketentuan khusus yang mengatur aktivitas perdagangan forex. Tujuannya adalah mengoptimalkan penerimaan negara dan menjaga stabilitas keuangan. Pajak yang dikenakan pada transaksi forex menjadi hal yang sangat relevan bagi investor dan pelaku pasar. Namun, peraturan ini dapat berbeda di setiap negara dan regulasi lebih lanjut mungkin dikeluarkan oleh regulator keuangan setempat.

Dalam pelaksanaannya, pemahaman yang jelas tentang peraturan pajak pada transaksi forex sangat penting bagi individu atau institusi yang terlibat dalam pasar ini. Kemampuan untuk memahami dan mematuhi aturan tersebut dapat menghindarkan mereka dari masalah yang berkaitan dengan pelanggaran pajak dan sengketa perpajakan. Oleh karena itu, penting bagi setiap pelaku pasar untuk mengenali dan memahami persyaratan pajak sesuai dengan hukum setempat.

Definisi Forex dan Perpajakan

Di dalam dunia keuangan, terdapat instrumen perdagangan yang dikenal sebagai Forex. Forex, yang merupakan singkatan dari Foreign Exchange, merupakan pasar di mana mata uang dari berbagai negara diperdagangkan. Aktivitas perdagangan ini melibatkan pembelian dan penjualan mata uang dengan tujuan untuk menghasilkan keuntungan melalui fluktuasi nilai tukar.

Perpajakan juga merupakan aspek penting yang perlu diperhatikan dalam aktivitas trading Forex. Sebagai aktivitas ekonomi yang menghasilkan keuntungan, transaksi perdagangan Forex juga tunduk pada aturan dan regulasi perpajakan yang berlaku di negara tertentu.

Perpajakan dalam konteks trading Forex melibatkan aspek penghitungan dan pembayaran pajak atas keuntungan yang diperoleh dari perdagangan mata uang asing. Setiap negara memiliki hukum perpajakan yang berbeda, dan trader harus memahami peraturan perpajakan yang berlaku di negara tempat mereka melakukan aktivitas perdagangan Forex.

- Pengertian Forex dan perannya dalam perdagangan internasional

- Pengaruh fluktuasi nilai tukar mata uang terhadap keuntungan dan kerugian dalam trading

- Perpajakan sebagai aspek penting dalam aktivitas perdagangan Forex

- Peraturan perpajakan yang berlaku di negara-negara tertentu

- Penghitungan dan pembayaran pajak atas keuntungan dari perdagangan Forex

Dalam industri Forex, pemahaman tentang definisi Forex dan perpajakan sangat penting bagi trader untuk menjalankan aktivitas perdagangan dengan benar dan mematuhi ketentuan perpajakan yang berlaku. Dengan pemahaman yang mendalam tentang aspek-aspek ini, trader dapat mengoptimalkan potensi keuntungan mereka dan memastikan kepatuhan perpajakan yang tepat.

Perbedaan Pendapatan Kena Pajak dan Penghasilan Pasif

Pada bab ini, akan kita bahas mengenai perbedaan antara pendapatan kena pajak dan penghasilan pasif. Meskipun keduanya berhubungan dengan aspek pajak, keduanya memiliki perbedaan mendasar dalam konteks penghasilan dan kewajiban pajak.

| Pendapatan Kena Pajak | Penghasilan Pasif |

|---|---|

| Pendapatan kena pajak merujuk pada penghasilan yang diperoleh melalui kegiatan aktif dan usaha yang dilakukan oleh individu atau entitas. | Penghasilan pasif merujuk pada penghasilan yang diperoleh tanpa adanya keterlibatan langsung atau kegiatan aktif dari individu atau entitas yang menerimanya. |

| Pendapatan kena pajak biasanya berasal dari pekerjaan, usaha, investasi, atau kegiatan lain yang melibatkan partisipasi langsung dalam menghasilkan penghasilan. | Penghasilan pasif umumnya diperoleh melalui investasi seperti bunga, dividen, royalti, atau pendapatan pasif lainnya yang tidak memerlukan kehadiran aktif atau upaya individu. |

| Pendapatan kena pajak sering kali dikenakan pajak penghasilan dan biasanya diperhitungkan berdasarkan tingkat pajak yang sesuai dengan jumlah penghasilan yang telah diperoleh. | Penghasilan pasif juga dapat dikenakan pajak, tetapi sering kali pajak yang diterapkan lebih rendah atau ada manfaat pajak tertentu yang dapat diberikan kepada penerima penghasilan pasif. |

| Contoh pendapatan kena pajak termasuk gaji, laba usaha, keuntungan penjualan aset, atau pendapatan dari pekerjaan lepas lainnya yang memenuhi syarat untuk dikenakan pajak. | Contoh penghasilan pasif termasuk bunga dari tabungan, dividen dari saham, royalti dari hak cipta, atau pendapatan lain yang diperoleh tanpa adanya partisipasi aktif dalam menghasilkan penghasilan tersebut. |

Dalam rangka mengoptimalkan manfaat pajak yang diterima dan mematuhi peraturan perpajakan, penting untuk memahami perbedaan dan implikasi dari pendapatan kena pajak dan penghasilan pasif.

Pengungkapan Pendapatan Forex dalam Laporan Pajak

Dalam konteks perpajakan, penting bagi para trader Forex untuk memahami pentingnya pengungkapan pendapatan yang diperoleh melalui kegiatan perdagangan mata uang asing. Pengungkapan pendapatan Forex dalam laporan pajak memainkan peran penting untuk memastikan kepatuhan terhadap peraturan perpajakan yang berlaku dan menjaga integritas sistem perpajakan.

Para trader Forex harus mengidentifikasi dengan jelas dan secara lengkap semua pendapatan yang diperoleh melalui perdagangan Forex dalam laporan pajak mereka. Hal ini termasuk pendapatan yang diperoleh dari keuntungan langsung dari transaksi trading, bunga yang diterima dari simpanan di akun trading, atau pendapatan lain yang terkait dengan aktivitas perdagangan Forex. Dalam laporan pajak, trader harus menjelaskan sumber pendapatan tersebut dengan rinci dan transparan.

Pengungkapan pendapatan Forex dalam laporan pajak juga melibatkan pemisahan antara pendapatan yang berasal dari kegiatan perdagangan Forex dengan pendapatan non-Forex lainnya. Ini penting karena dapat mempengaruhi bagaimana pajak dikenakan pada pendapatan tersebut. Dalam laporan pajak, trader diminta untuk mengklasifikasikan dan mengungkapkan pendapatan Forex secara terpisah dari sumber pendapatan non-Forex, seperti pendapatan dari investasi lainnya atau pekerjaan lain di luar perdagangan Forex.

Traders Forex juga harus mempertimbangkan untuk melaporkan penurunan nilai (loss) dalam laporan pajak mereka. Penurunan nilai adalah kerugian yang timbul akibat dari transaksi perdagangan yang menghasilkan kerugian. Dalam laporan pajak, trader harus mengungkapkan dengan jelas penurunan nilai yang dialami dalam perdagangan Forex serta mengikuti persyaratan dan pedoman yang ditetapkan oleh otoritas perpajakan.

- Penting untuk mencatat bahwa perubahan aturan perpajakan dan kebijakan dapat mempengaruhi pengungkapan pendapatan Forex dalam laporan pajak. Oleh karena itu, seorang trader Forex harus selalu memantau dan mengikuti informasi dari otoritas perpajakan terkait peraturan terbaru yang berkaitan dengan pendapatan Forex.

- Pada akhirnya, pengungkapan pendapatan Forex dalam laporan pajak merupakan komitmen untuk kepatuhan perpajakan yang bertujuan untuk menjaga integritas sistem perpajakan dan memastikan bahwa kesepakatan pajak dilakukan secara transparan dan sesuai dengan peraturan perpajakan yang berlaku.

Sebagai seorang trader Forex, penting untuk memahami peran penting pengungkapan pendapatan Forex dalam laporan pajak. Dengan pemahaman yang baik tentang persyaratan perpajakan dan kewajiban yang terkait, para trader Forex dapat memastikan kepatuhan yang tepat dalam pelaporan pendapatan mereka serta menjaga integritas sistem perpajakan secara keseluruhan.

Bagaimana Mata Uang Asing Dipajaki

Mata uang asing memiliki peranan yang penting dalam perekonomian suatu negara. Pajak yang dikenakan terhadap mata uang asing dapat mempengaruhi kebijakan fiskal dan moneter suatu negara serta menghasilkan pendapatan untuk pemerintah. Bagaimana mata uang asing dikenai pajak adalah suatu proses yang kompleks dan melibatkan berbagai aspek yang perlu dipahami.

Pendapatan yang diperoleh dari pajak mata uang asing dapat berasal dari berbagai sumber, seperti transaksi jual beli mata uang asing, perdagangan valuta asing, atau keuntungan yang diperoleh dari investasi dalam mata uang asing. Pemerintah dapat memberlakukan pajak atas pendapatan yang dihasilkan oleh individu atau perusahaan dari aktivitas-aktivitas tersebut.

- Pajak atas transaksi jual beli mata uang asing dapat dikenakan sebagai bagian dari pajak pertambahan nilai (PPN) atau pajak penjualan barang mewah.

- Perdagangan valuta asing juga dapat dikenai pajak penghasilan atau pajak atas keuntungan modal.

- Investasi dalam mata uang asing juga dapat dikenai pajak atas keuntungan yang diperoleh, baik itu bunga atau capital gain.

Agar sistem pajak terhadap mata uang asing berjalan dengan baik, penting bagi pemerintah untuk memiliki regulasi yang jelas dan transparan. Kebijakan fiskal dan moneter yang mendukung perekonomian juga sangat penting untuk mengoptimalkan penerimaan pajak dari mata uang asing. Selain itu, peran lembaga perpajakan dalam melakukan pengawasan dan penegakan hukum terkait pelaksanaan pajak sangatlah krusial.

Pajak pada mata uang asing bukan hanya berdampak pada pemerintah, namun juga dapat berpengaruh terhadap masyarakat secara keseluruhan. Pajak yang dikenakan terhadap mata uang asing dapat mempengaruhi tingkat inflasi, pertumbuhan ekonomi, dan stabilitas mata uang domestik. Oleh karena itu, proses pengenaan dan pengelolaan pajak pada mata uang asing perlu dilakukan secara cermat dan bijaksana untuk mencapai tujuan yang diinginkan.

Pemahaman Pajak Pada Keuntungan dan Kerugian dalam Perdagangan Mata Uang Asing

Saat terlibat dalam trading forex, penting untuk memahami kewajiban pajak yang terkait dengan keuntungan dan kerugian yang mungkin timbul. Pemahaman yang benar tentang pajak pada trading forex sangat penting agar dapat mengelola keuangan dengan tepat dan mematuhi hukum perpajakan yang berlaku.

Keuntungan dan kerugian yang diperoleh dari trading forex dapat dikenakan pajak sesuai dengan peraturan perpajakan yang berlaku di negara tempat tinggal trader. Bagi sebagian trader, trading forex bisa dianggap sebagai bisnis atau kegiatan investasi, dan keuntungan yang dihasilkan bisa dikenakan pajak penghasilan.

Untuk memahami lebih lanjut mengenai pemahaman pajak pada keuntungan dan kerugian trading forex, berikut adalah beberapa poin penting yang perlu diperhatikan:

- Penentuan status perpajakan: Penting untuk menentukan status perpajakan individu atau bisnis dalam trading forex. Apakah trading forex dianggap sebagai bisnis atau investasi?

- Deklarasi keuntungan dan kerugian: Setelah menentukan status perpajakan, trader harus mendeklarasikan keuntungan dan kerugian yang diperoleh dalam trading forex. Ini mencakup mencatat transaksi secara rinci dan melaporkannya sesuai dengan persyaratan perpajakan yang berlaku.

- Pajak penghasilan: Keuntungan yang diperoleh dari trading forex dapat dikenakan pajak penghasilan. Trader harus memahami persyaratan perpajakan terkait jumlah, tarif, dan cara pelaporan pajak penghasilan.

- Pengurangan pajak: Dalam beberapa kasus, trader dapat memanfaatkan pengurangan pajak yang diizinkan, seperti pengurangan biaya operasional dan pengurangan kerugian yang dihasilkan dalam trading forex.

- Pajak tambahan: Selain pajak penghasilan, ada juga jenis pajak lain yang mungkin berlaku untuk keuntungan dan kerugian trading forex, seperti pajak pertambahan nilai (PPN) atau pajak kekayaan.

Penting untuk berkonsultasi dengan ahli perpajakan atau konsultan keuangan yang berpengalaman dalam melakukan perhitungan dan pelaporan pajak terkait trading forex. Dalam menerapkan pemahaman pajak yang benar, trader dapat menjaga ketaatan terhadap peraturan perpajakan dan mengoptimalkan pengelolaan keuangan mereka.

Pengaruh Pajak terhadap Keuntungan Investasi Forex jangka Panjang

Pada kesempatan ini, kita akan membahas mengenai pengaruh pajak terhadap keuntungan investasi Forex jangka panjang. Pengaruh ini mencakup berbagai aspek, seperti pengenaan pajak atas keuntungan yang dihasilkan dari investasi Forex dalam jangka panjang oleh individu atau perusahaan.

Pajak merupakan kewajiban yang harus dipenuhi oleh setiap individu atau perusahaan yang melakukan investasi dalam Forex. Pajak ini dapat bervariasi tergantung pada berbagai faktor, termasuk negara tempat investasi dilakukan. Sebagai contoh, pajak yang dikenakan atas keuntungan investasi Forex di Indonesia mungkin berbeda dengan pajak yang dikenakan di negara lain.

Pengenaan pajak terhadap keuntungan investasi Forex memiliki potensi untuk mempengaruhi hasil investasi jangka panjang. Pajak yang tinggi dapat mengurangi keuntungan yang diperoleh, sementara pajak yang rendah dapat meningkatkan keuntungan tersebut.

Disamping itu, ada pula peraturan pajak yang berlaku di beberapa negara yang memberikan insentif kepada investor untuk melakukan investasi Forex jangka panjang. Insentif tersebut bisa berupa pengurangan pajak, pembebasan pajak, atau perlakuan khusus lainnya yang bertujuan untuk mendorong investasi Forex jangka panjang.

Penting untuk memahami bagaimana pengaruh pajak terhadap keuntungan investasi Forex jangka panjang agar dapat merencanakan investasi dengan baik. Hal ini melibatkan penelitian dan pemahaman mengenai peraturan pajak di negara tempat investasi dilakukan, serta konsultasi dengan ahli pajak yang berkompeten.

Dalam kesimpulan, pengaruh pajak terhadap keuntungan investasi Forex jangka panjang dapat signifikan. Peraturan pajak yang berlaku di negara tempat investasi dilakukan dapat mempengaruhi hasil investasi tersebut. Oleh karena itu, penting untuk memahami dan memperhitungkan aspek pajak dalam perencanaan investasi Forex jangka panjang.

Cara Melaporkan Transaksi Forex dan Pajak yang Harus Dibayar

Dalam dunia perdagangan valuta asing, yang dikenal sebagai forex, setiap transaksi yang dilakukan harus dilaporkan dan pajak yang sesuai harus dibayarkan. Melaporkan transaksi forex dan membayar pajak dengan tepat sangat penting untuk mematuhi hukum dan menghindari masalah perpajakan di masa depan.

Proses pelaporan transaksi forex melibatkan pengumpulan dan dokumentasi semua informasi yang relevan, seperti tanggal transaksi, mata uang yang diperdagangkan, besarnya transaksi, dan hasil yang diperoleh. Informasi ini kemudian digunakan untuk menghitung jumlah pajak yang harus dibayar.

Setelah mengumpulkan semua data transaksi, langkah selanjutnya adalah mengisi formulir pajak yang sesuai. Dalam hal ini, penting untuk memahami persyaratan dan ketentuan yang berlaku dalam peraturan perpajakan Indonesia. Hal ini akan membantu menghindari kesalahan pelaporan dan memastikan pembayaran yang benar.

Formulir pajak yang digunakan untuk melaporkan transaksi forex berbeda tergantung pada status dan tujuan perdagangan. Beberapa formulir umum yang diperlukan termasuk formulir pelaporan pendapatan pribadi (SPT 1770) atau formulir pelaporan pendapatan badan usaha (SPT 1771). Penyedia jasa perpajakan atau konsultan pajak dapat memberikan bantuan dalam mengisi dan memahami formulir yang diperlukan.

| Langkah-langkah Melaporkan Transaksi Forex dan Pajak yang Harus Dibayar: |

|---|

| Pengumpulan semua informasi transaksi yang relevan. |

| Mengisi formulir pajak yang sesuai dengan persyaratan dan ketentuan yang berlaku. |

| Menghitung jumlah pajak yang harus dibayar berdasarkan informasi transaksi yang terkumpul. |

| Membayar pajak yang sesuai dalam batas waktu yang ditentukan. |

Untuk memastikan bahwa pelaporan dan pembayaran pajak dilakukan dengan benar, konsultasikan dengan profesional perpajakan yang berpengalaman. Mereka dapat memberikan informasi yang akurat dan menjawab pertanyaan-pertanyaan yang mungkin timbul sehubungan dengan pelaporan transaksi forex dan pajak yang harus dibayar.

Strategi Pajak untuk Penyelenggara Transaksi Valuta Asing (PTVA) dengan Kinerja Efektif

Dalam lingkungan perdagangan global yang semakin terhubung, banyak individu di Indonesia ingin menjadi trader forex yang sukses. Namun, ketika datang ke isu pajak, seringkali ada kebingungan tentang bagaimana mengelola kewajiban pajak mereka dengan efektif. Dalam artikel ini, kami akan membahas beberapa strategi pajak yang efektif untuk trader forex di Indonesia.

Salah satu langkah penting dalam mengelola kewajiban pajak sebagai trader forex adalah menyadari perbedaan antara berbagai jenis pendapatan yang mungkin diperoleh. Dalam konteks ini, sangat penting untuk memahami apakah pendapatan dari aktivitas trading forex dianggap sebagai penghasilan usaha atau penghasilan dari aktivitas lain. Memiliki pemahaman yang jelas tentang klasifikasi pendapatan ini dapat membantu trader forex menghindari masalah perpajakan di masa depan.

Selain itu, penting untuk mencatat bahwa ada beberapa pengurangan pajak yang dapat diterapkan oleh trader forex. Misalnya, ada kemungkinan untuk mengurangi pajak dengan mengklaim pengurangan biaya operasional, seperti biaya koneksi internet, layanan sinyal forex, atau biaya langganan platform perdagangan. Menggunakan klaim pengurangan pajak yang relevan dan sah dapat membantu mengurangi beban pajak dan meningkatkan keuntungan yang diperoleh oleh trader.

Penting juga untuk menyadari bahwa pajak atas pendapatan dari trading forex dapat berbeda di setiap negara bagian di Indonesia. Sebagai contoh, beberapa negara bagian menerapkan pajak progresif, di mana tarif pajak meningkat seiring dengan meningkatnya pendapatan. Trader forex harus memahami struktur pajak di wilayah tempat mereka tinggal dan memastikan mereka memenuhi kewajiban pajak yang berlaku.

Akhirnya, seorang trader forex yang efektif harus memiliki catatan transaksi yang rapi dan akurat. Hal ini memudahkan dalam pencatatan semua transaksi yang dilakukan, termasuk pembelian, penjualan, dan kuotasi transaksi. Dengan adanya catatan yang jelas, seorang trader memiliki bukti kuat untuk mengelola kewajiban pajak mereka dengan lebih baik dan menghindari masalah dengan otoritas pajak setempat.

Secara keseluruhan, trader forex yang cerdas harus memiliki strategi pajak yang efektif untuk mengelola kewajiban pajak mereka. Memahami jenis pendapatan yang diperoleh, menggunakan klaim pengurangan pajak yang relevan, memahami struktur pajak yang berlaku di wilayah tempat tinggal, dan memiliki catatan transaksi yang rapi adalah beberapa langkah penting dalam mencapai tujuan tersebut. Dengan strategi pajak yang tepat, trader forex dapat fokus pada trading mereka dan mencapai kesuksesan yang lebih besar dalam pasar valuta asing.

Perbedaan Kebijakan Pajak Forex di Berbagai Negara

Dalam artikel ini, kita akan mempelajari perbedaan kebijakan pajak yang berlaku untuk perdagangan valuta asing (forex) di berbagai negara. Setiap negara memiliki pendekatan yang berbeda dalam mengatur pajak untuk transaksi forex, dan pemahaman akan perbedaan ini dapat membantu para pelaku pasar dalam perencanaan pajak mereka.

1. Pengenaan Pajak atas Laba dari Forex

Dalam beberapa negara, laba yang dihasilkan dari perdagangan forex dikenakan pajak sebagai penghasilan pribadi. Pajak ini mungkin dikenakan pada tingkat tarif yang berbeda tergantung pada jumlah laba yang diperoleh dan tingkat pendapatan individu. Namun, ada juga negara yang membedakan antara perdagangan jangka pendek dan jangka panjang, dengan tingkat pajak yang berbeda untuk setiap jenis transaksi.

2. Pembebasan Pajak atas Kerugian Forex

Beberapa negara memungkinkan pelaku pasar forex untuk offset kerugian mereka dengan keuntungan lainnya untuk tujuan perpajakan. Hal ini berarti bahwa kerugian yang dialami dalam perdagangan forex dapat dikurangkan dari pendapatan yang diperoleh dari sumber lain, mengurangi beban pajak yang harus dibayar. Namun, dalam beberapa negara, kerugian forex tersebut tidak dapat dikurangkan dari pendapatan non-forex.

3. Perlakuan Pajak Khusus untuk Trader Aktif

Beberapa negara memberikan perlakuan pajak khusus untuk para trader yang melakukan perdagangan forex secara aktif. Misalnya, mereka dapat diberikan kesempatan untuk mengklaim pengeluaran tambahan atau dikurangi pajak sesuai dengan biaya dan komisi yang terkait dengan perdagangan mereka. Namun, keberhasilan dalam mengklaim pengurangan ini sering kali bergantung pada kriteria yang ditetapkan oleh otoritas pajak setempat.

4. Perbedaan Tarif Pajak Antar Negara

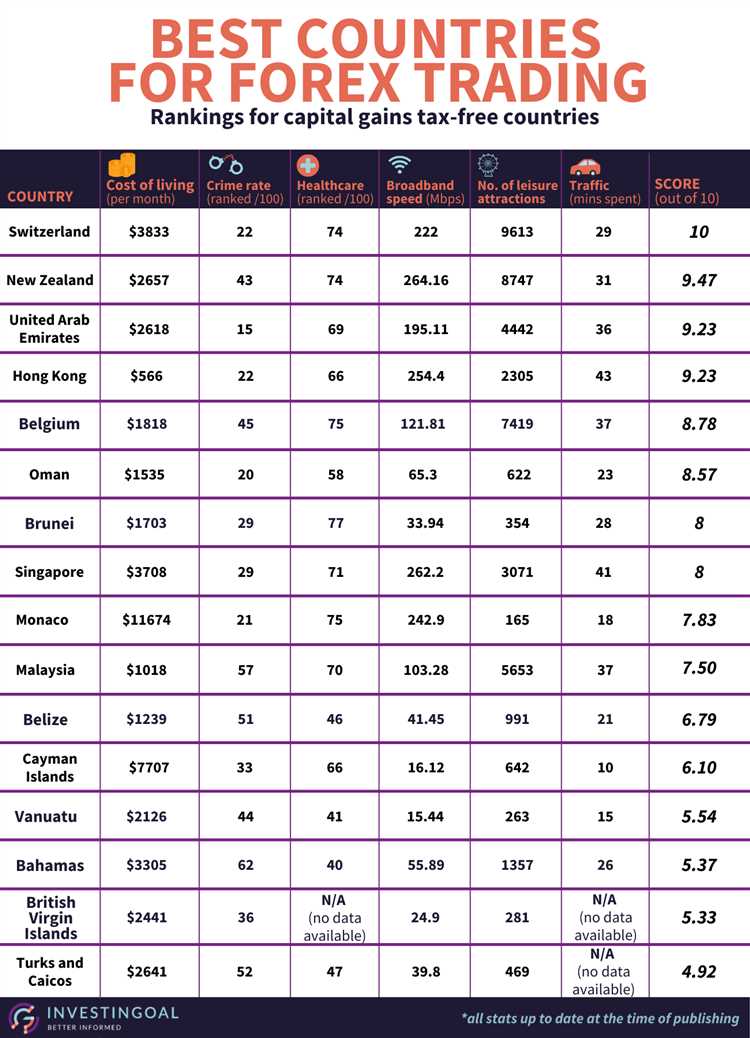

Terakhir, perbedaan tarif pajak antara negara juga dapat mempengaruhi bagaimana aktivitas forex dipajaki. Beberapa negara memiliki tarif pajak yang rendah atau bahkan tidak ada pajak bagi para pelaku pasar forex. Hal ini dapat menarik para trader untuk mengatur basis operasi mereka di negara-negara ini untuk memperoleh manfaat pajak yang lebih menguntungkan. Namun, penting untuk memahami persyaratan dan ketentuan yang berlaku karena pemerintah negara mungkin memiliki aturan khusus terkait dengan pemindahan dana atau keuntungan yang diperoleh di luar negeri.

Dalam kesimpulan, perbedaan kebijakan pajak forex di berbagai negara dapat memiliki dampak signifikan bagi para trader. Penting untuk memahami dan mematuhi ketentuan perpajakan yang berlaku di negara masing-masing untuk mengoptimalkan pengelolaan pajak dan menghindari potensi masalah dengan otoritas pajak.

Dampak Perubahan Kebijakan Pajak terhadap Industri Forex

Perubahan kebijakan pajak adalah salah satu faktor yang dapat berdampak signifikan terhadap industri forex di Indonesia. Kebijakan pajak yang diterapkan pemerintah dapat mempengaruhi berbagai aspek dalam bisnis forex, termasuk penghasilan, pelaporan, dan kewajiban pajak.

Salah satu dampak perubahan kebijakan pajak terhadap industri forex adalah pengaruhnya terhadap penghasilan trader forex. Jika kebijakan pajak mengalami perubahan yang signifikan, hal ini dapat mengubah besarnya penghasilan yang diperoleh trader forex. Selain itu, perubahan kebijakan pajak juga dapat mempengaruhi tingkat keuntungan yang dapat diperoleh dari transaksi forex.

Tidak hanya itu, perubahan kebijakan pajak juga dapat mempengaruhi kewajiban pelaporan yang harus dipenuhi oleh para pelaku industri forex. Sebagai contoh, perubahan kebijakan pajak dapat mempengaruhi persyaratan pelaporan transaksi forex, termasuk pelaporan keuntungan dan kerugian, serta pajak yang harus dibayarkan.

Dalam industri forex, perubahan kebijakan pajak juga dapat membawa dampak terhadap motivasi serta kepercayaan pelaku bisnis. Jika perubahan kebijakan pajak dianggap tidak menguntungkan atau tidak adil, hal ini dapat mengurangi motivasi para trader forex untuk berpartisipasi dalam industri ini. Selain itu, perubahan kebijakan pajak yang tidak konsisten atau tidak stabil juga dapat mengganggu kepercayaan investor dan dampaknya bisa mengurangi likuiditas pasar forex.

Mengingat pentingnya peran kebijakan pajak dalam industri forex, perubahan kebijakan ini perlu dipertimbangkan secara matang oleh pemerintah. Perlu ada koordinasi yang baik antara pemerintah, pelaku industri forex, dan badan perpajakan untuk memastikan bahwa perubahan kebijakan pajak tidak merugikan kepentingan semua pihak.

Tips Mengurangi Beban Pajak dalam Trading Forex

Salah satu kemungkinan yang mungkin Anda hadapi dalam trading forex adalah pajak yang tinggi. Namun, ada beberapa tips yang dapat membantu Anda mengurangi beban pajak yang berhubungan dengan aktivitas trading forex. Dalam bagian ini, kami akan membahas beberapa strategi yang dapat Anda pertimbangkan untuk mengurangi pajak yang harus Anda bayar.

- Pemanfaatan pajak penghasilan yang lebih rendah: Salah satu cara untuk mengurangi beban pajak dalam trading forex adalah dengan memanfaatkan pajak penghasilan yang lebih rendah di tempat tinggal Anda atau mengeksplorasi kemungkinan berinvestasi di negara-negara dengan pajak lebih rendah.

- Pelaporan pajak yang akurat: Memastikan pelaporan pajak yang akurat dan tepat waktu sangat penting untuk menghindari masalah dengan otoritas pajak. Dalam hal ini, Anda dapat mencari bantuan seorang akuntan profesional yang memiliki pengalaman dalam menangani pajak trading forex.

- Pengurangan biaya: Mengurangi biaya dalam trading forex dapat membantu mengurangi beban pajak Anda. Misalnya, Anda dapat mencari platform trading dengan biaya lebih rendah atau memanfaatkan promosi dan penawaran khusus untuk mengurangi biaya trading.

- Pemanfaatan deduksi pajak: Ada beberapa deduksi pajak yang dapat Anda manfaatkan sebagai trader forex. Misalnya, Anda dapat mencoba untuk mengklaim deduksi untuk biaya pendidikan atau pelatihan yang berhubungan dengan trading forex.

- Investasi jangka panjang: Mengadopsi strategi investasi jangka panjang dalam trading forex dapat membantu mengurangi beban pajak Anda. Kebanyakan negara memberikan insentif pajak yang lebih baik untuk investasi jangka panjang dibandingkan dengan transaksi jangka pendek.

- Konsultasikan dengan ahli pajak: Menemui seorang ahli pajak yang berpengalaman dalam trading forex dapat memberi Anda wawasan dan strategi khusus untuk mengurangi beban pajak Anda. Mereka dapat membantu Anda memahami peraturan dan aturan pajak yang berlaku di negara Anda.

Dalam trading forex, penting untuk menyadari dan mematuhi kewajiban pajak yang berlaku. Namun, dengan menggunakan strategi yang tepat dan menjalankan praktik yang diperlukan, Anda dapat mengurangi beban pajak Anda secara signifikan. Ingatlah untuk selalu berkonsultasi dengan ahli pajak dan melakukan riset terkait peraturan pajak yang berlaku di negara Anda.

Tanya Jawab,

Apa yang dimaksud dengan Forex?

Forex merupakan kependekan dari Foreign Exchange atau pertukaran mata uang asing. Forex adalah pasar keuangan global di mana mata uang dari berbagai negara diperdagangkan secara elektronik.

Bagaimana cara Forex dipajaki?

Forex sering diklasifikasikan sebagai bisnis atau investasi yang memerlukan pembayaran pajak. Pada umumnya, pendapatan yang diperoleh dari kegiatan Forex dianggap sebagai pendapatan kena pajak dan harus dilaporkan kepada otoritas pajak setempat.

Siapa yang bertanggung jawab untuk membayar pajak bagi trader Forex?

Bertanggung jawab atas pembayaran pajak biasanya menjadi kewajiban individu atau perusahaan yang melakukan kegiatan trading Forex. Mereka harus melaporkan pendapatan dan keuntungan yang diperoleh dari Forex kepada lembaga pajak setempat dan membayar pajak yang sesuai dengan peraturan yang berlaku.

Apa konsekuensi jika tidak membayar pajak atas kegiatan Forex?

Jika seseorang atau perusahaan tidak membayar pajak atas kegiatan Forex, mereka dapat menghadapi konsekuensi hukum yang serius, seperti denda, sanksi, atau penuntutan hukum oleh otoritas pajak setempat. Selain itu, termasuk dalam daftar hitam pajak dapat merusak reputasi keuangan individu atau perusahaan tersebut.

Apakah ada bentuk-bentuk keringanan pajak untuk trader Forex?

Ada beberapa negara yang memberikan keringanan pajak tertentu kepada trader Forex, seperti pengurangan tarif pajak atau insentif ekonomi lainnya. Namun, kelayakan dan persyaratan untuk mendapatkan keringanan pajak ini berbeda-beda di setiap negara, dan tergantung pada peraturan pajak yang berlaku di wilayah tersebut.